コラム

IPO(株式上場)のための予算管理(予算統制・予実管理)

IPOとは

IPOとは、Initial Public Offeringの略語で、企業が株式を新たに証券取引所に上場(公開)し、市場を通じて取引ができるようにすることを言います。

日本国内に300万社以上あると言われる法人企業の中で、証券取引所に株式を上場しているのは2022年8月末時点でわずか3,800社余りしかありません。IPOを実現することで、一般投資家から多額の資金調達が可能になるだけでなく、信用や知名度の向上により事業運営がしやすくなる、優秀な人材の採用がしやすくなる、役員・従業員の士気向上、社内管理体制の強化など、多くのメリットを享受することができます。一方で、一般投資家が安心して投資できるよう、IPOを目指す企業(およびその経営者)は証券取引所などが定める適格性を備える必要があります。

IPOを実現するには?

IPOを実現するためには、上場市場ごとに定められた形式要件を満たし、上場企業としての適格性を備えた上で、いわゆる上場審査をクリアしなければなりません。

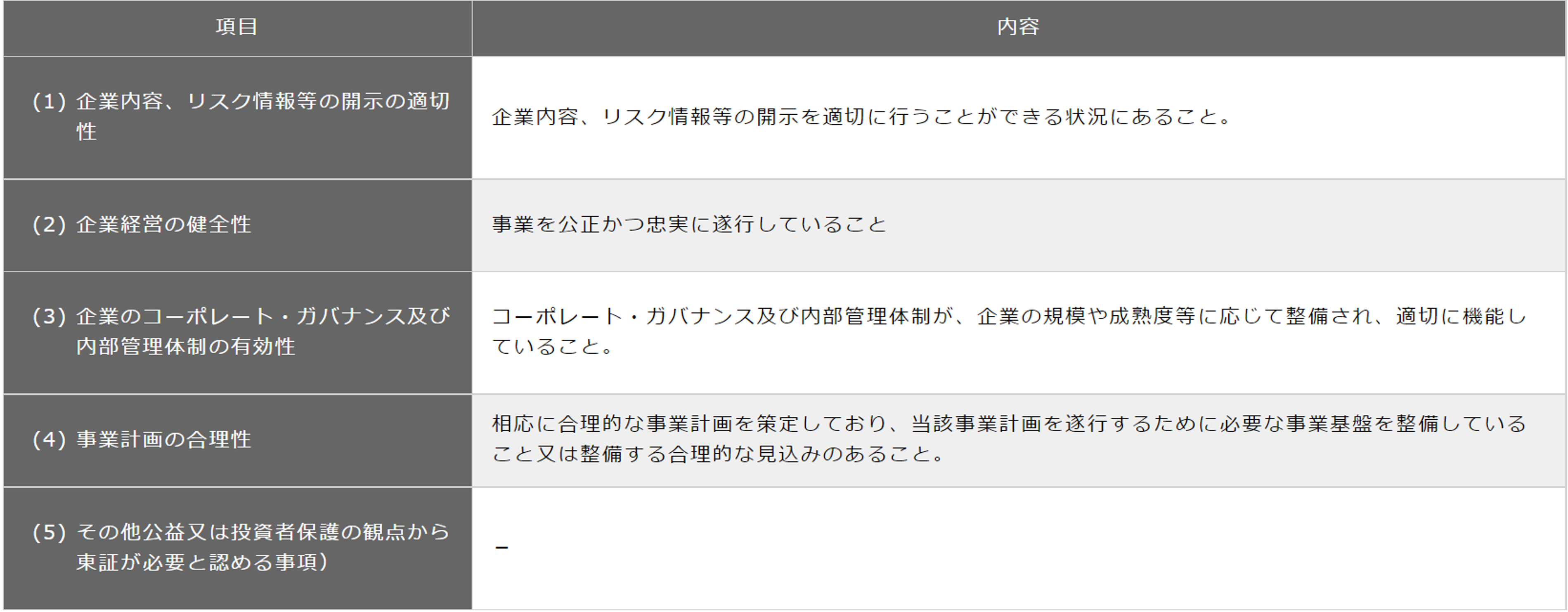

スタートアップ・ベンチャーの登竜門ともいえる東京証券取引所グロース市場の上場審査の内容を見てみますと、いくつかの形式基準に加え、下記5つの審査項目が挙げられています。

東証グロース市場の上場審査の内容のうち、「事業計画の合理性」に関する審査において、主なチェック対象になるのが予算実績管理(予算統制)のプロセスになります。

上場企業は決算短信において業績予想を開示するなど、IR活動の一環で経営計画・事業計画を投資家に示した上で、四半期ごとに実績としての財政状態、経営成績(およびキャッシュ・フローの状況)を開示する必要があります。

事業計画や業績予想などの情報は、投資家が投資判断をする上で非常に重要な情報であり、業績予想のベースになる予算と、実績(決算数値)が大きく乖離すると、結果として投資家の判断をミスリードすることに繋がります。

上場審査にも時代や経済情勢等を反映したトレンドがあります。IPO(申請)時には黒字予想だった企業が上場後わずか数カ月で大幅な下方修正・赤字見込みに転落するなどの事例が数年前に発生したことを受けて、近年は予算実績管理(予算統制)が上場審査において特に重要視されるポイントになったことは間違いありません。

では、上場審査にあたって要求される予算実績管理(予算統制)の精度とはどのようなもの(水準)なのでしょうか?

IPO準備会社に求められる予算実績管理(予算統制)業務の精度

IPO準備(上場を目指す)会社は通常、予算策定の際に中長期の経営計画・事業計画に基づいて対象年度の予算を月次で1年分作成し、当該予算事業年度開始前に取締役会承認決議するなどして会社としての正式な予算としてオーソライズすることが求められます。単なる目標としての予算ではなく、市場環境/見通しや法的規制、想定可能なリスク要因、ビジネスモデルなどを踏まえ、達成(遂行)可能で合理的な計画として予算策定する必要があります。

そして、月次で予算・実績の対比を行い、乖離が大きい場合には差異発生要因を分析し、改善策を検討・実施する、計画・予算の見直し要否を検討するなどの対応を実施することになります。

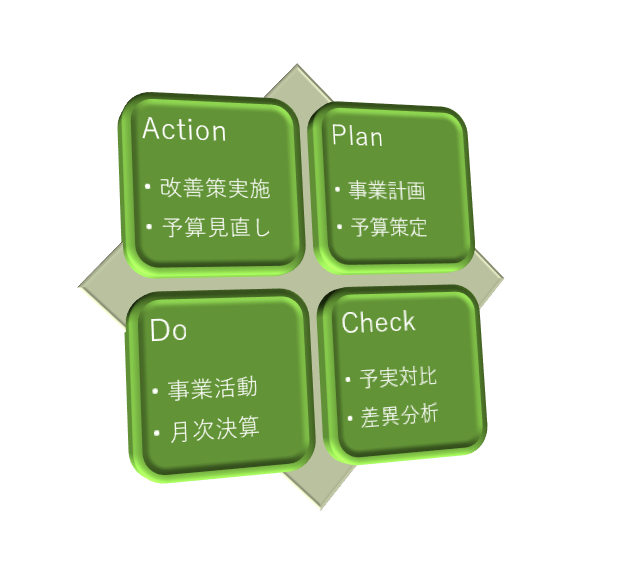

予算実績管理業務において、いわゆるPDCAサイクルの「Plan」が予算策定、「Do」が月次実績として報告される事業活動そのものや成果、「Check」が予算・実績対比や差異分析、「Action」が改善策の検討・実施ないし予算の見直しということになります。

上場審査における「事業計画の合理性」を担保するために、合理的な根拠を基に策定された予算であること、月次の差異分析など事後的な検証と見直しが実施されることを前提に、計画と実績が大きく乖離しないことが求められますが、具体的にはどれくらいの乖離まで許容されるのでしょうか?

上場企業は決算短信において、策定済みの予算をベースに売上高及び各段階利益を業績予想として開示することになりますが、最新の予想値との比較において、売上高は概ね±10%、各段階利益は±30%の乖離が発生する場合、投資家の投資判断に及ぼす影響が重要なものとして、その内容を速やかに開示することが求められます。

IPO準備会社は、この上場後の予算統制・開示業務を想定し、経営管理体制の整備をすることによって事業計画の合理性を高めることが求められているため、上場審査においても上場企業が業績予想修正を必要とする水準と同程度の乖離を一つの目安にしていると思われます。

業種・業態やビジネスモデルによっては、月単位で精緻な予算を策定することが困難な場合も当然ありますが、市場環境やリスク要因を読み解いて、予測可能性の高い持続可能な収益モデルを確立することが投資家からの要請であり、事業計画の合理性(業績予想の精度が高いこと)が上場審査における重要なポイントになっていると解釈することもできます。昨今、サブスクリプション/リカーリングといったストック型の収益モデル(ビジネスモデル)を採用するベンチャー企業が多くなってきていますが、上場審査においては有利に働く可能性が高いと言えます。

具体的な予算実績管理の実務について

では、IPO準備企業の予算実績管理業務について、具体的にどこまで実施すれば良いか?これまで既上場・上場準備を含む多くの優良企業様向けに予算実績管理業務・システムの構築をお手伝いしてきた当社の経験を基に概要レベルで要件をまとめると下記の通りです。

IPO準備企業|予算実績管理表|押さえるべきポイント

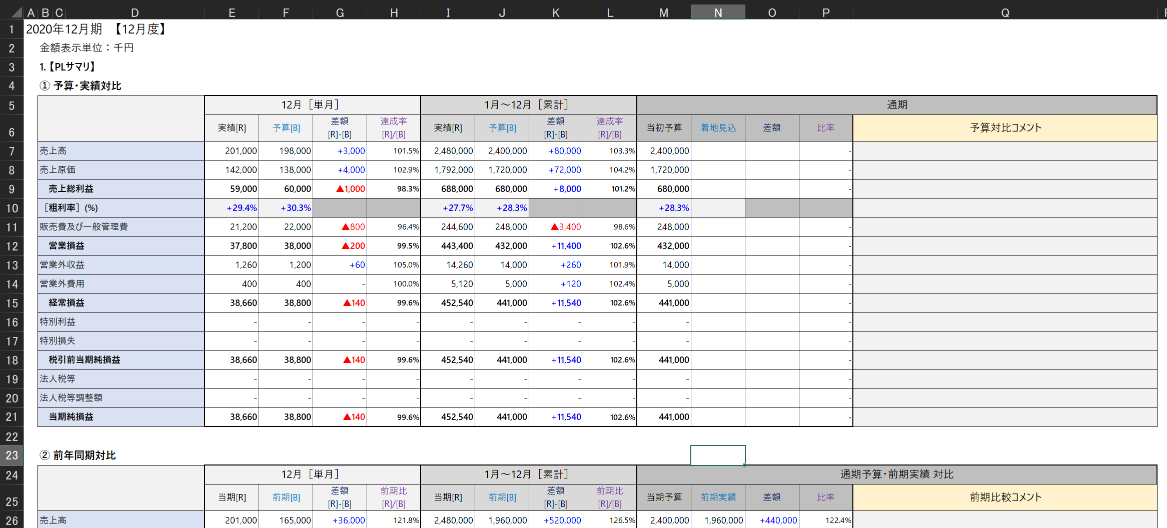

IPOを目指すスタートアップ・ベンチャー企業では、上記のような要件を満たす予算実績管理業務の仕組みを構築するため、まずはExcel(などスプレッドシート)で入力表や比較レポートなど複数シートで構成されるブックを、経営者や経営企画・経理担当者が自ら作成することが一般的です。

予実管理シート(月次)|フォーマット例

創業間もない時期は、経営者・CFO的な立場の人が俗人的に予算実績管理業務を一人で実施することも珍しくありませんが、事業の拡大により製品・サービスが増え、組織が複雑化するにつれExcelでの運用が困難になり、システム導入を検討するケースが多くなります。

では、予算実績管理システムの導入を検討する際には、どのような点に気を付ければ良いのでしょうか?

予算実績管理システム検討の際のポイント整理

予算実績管理業務のシステム導入を検討する際、システム化の対象業務の範囲をどう捉えるかによって重視するポイントが変わってくる可能性があります。

Point① 明細単位の予算策定プロセスをシステム化対象範囲に含めるか?

上述の通り、予算策定の際、「売上高」や「原価」については、勘定科目単位ではなく、事業単位、商品・サービス別、販売チャネル・店舗・エリア別など、業種・業態や事業・経営方針に応じた管理セグメントの明細単位で立案し、実績と比較・データ分析することになります。

この管理セグメントの切り口が各社各様であり、明細単位のインプット画面・レポートレイアウトの仕様を標準化することが難しいことから、予算策定の上流プロセスは独自仕様のExcelやスクラッチ開発システムで運用されていることが多いのが実情です。このプロセスをシステム化対象範囲に含める場合、会計システムに付随する予算管理機能の利用やデータ管理・分析に特化したいわゆるBI専用ツールを選択するより、予算編成の機能を備えた専用システムの方がフィットする可能性が高いと言えます。

Point② 予算策定プロセスの内部統制対応

事業規模が大きくなり、組織が細分化して権限委譲が進むと、販売予算の策定主体や経費予算・人件費予算の策定及び執行に関する裁量が各部門(の責任者)に移ります。

予算策定業務に関与する部門や担当者が増えると、予算入力フォームの配布・回収・承認・差し戻しなどのプロセスが複雑になり、Excelによる運用の場合、多大な労力が必要になるだけでなく、ヒューマン・エラーが発生しやすくなりがちです。

上場企業であれば業績予想(開示)に直結する予算策定業務の重要性は近年ますます増大しており、入力データの承認プロセス、修正履歴を記録し事後的に確認することができるなど、内部統制の仕組みは必須と言えます。

Point③ 変化に強いシステム

予算実績管理を含む経営管理業務においては、ヒト・モノ・カネに関する膨大な情報(ビッグデータ)を組み合わせて可視化&分析し、改善活動に繋げる能力が求められます。外部環境に起因する経営方針や事業戦略の変更などによりKPIを見直すことも多く、業務・システムともに柔軟性が特に求められる特殊な業務領域と言えます。この予算実績管理業務を担うシステムにおいては、構築・導入後も修正・カスタマイズがしやすいということは、システム導入検討の際の重要な要件の一つと考えるべきです。

最後に

経営管理は企業・組織の成長を左右する重大な業務ですが、システム導入の優先度は低く、Excel等の手作業が多く介在するプロセスになりがちで、システム化されていてもその後の経営方針やKPIにフィットせず、レガシー化しているケースが散見されます。

プライマルでは現在、お客様のご要望に合わせて経営管理に係る業務の見直しを伴うコンサルティングサービスからIT企画・システム導入の支援まで幅広く手掛けています。予算管理を含む経営管理についてのご相談はぜひプライマルにお任せください。

(2022年9月21日 更新)